消費税申告書・付表は、[消費税設定]ダイアログ(詳細)、[消費税集計設定]ダイアログ(詳細)に従って集計され作成されます。

メモ:「納税地」の入力

消費税申告書に記載される「納税地」は、[基本情報]ダイアログの[住所]ページに入力されている情報が印刷されます。(詳細)

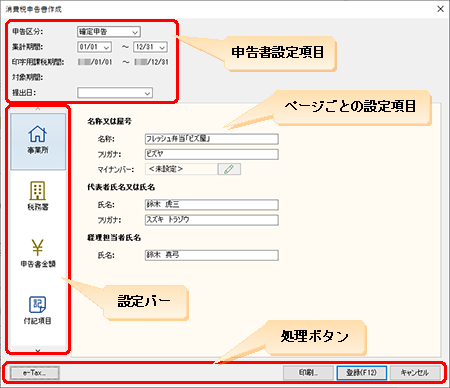

[消費税申告書作成]ダイアログでは、課税期間の設定やツカエル青色申告で集計されない金額を入力します。変更した設定は[登録]ボタンをクリックすると保存されます。

[消費税申告書作成]ダイアログを表示するには、ナビゲーションバーの分類[メニュー]から、[決算・申告]→[消費税]→[消費税申告書作成]をクリックします。

●申告書設定項目

|

項目 |

概要 |

|

[申告区分] |

提出する消費税申告書の区分を「確定申告」「中間申告」「修正確定申告」「修正中間申告」から選択します。 |

|

[集計期間] |

課税期間を開始日~終了日で指定します。 [申告区分]が「確定申告」「修正確定申告」の場合は、期首日~期末日が自動表示されます。「中間申告」「修正中間申告」の場合は、開始日が期首日で、終了日が開始日から6ヶ月後の1日前が自動表示されます。たとえば、開始日が「1/1」の場合は、終了日は「6/30」と表示されます。 |

|

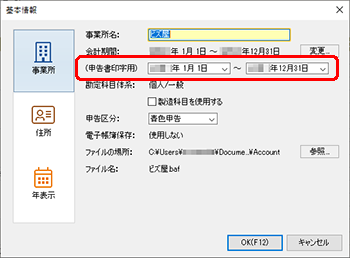

[印字用課税期間] |

消費税申告書の「自~至」に印刷される年月日です。 [申告区分]が「確定申告」「修正確定申告」の場合は、[集計期間]で選択された期間が表示され、「中間申告」「修正中間申告」の場合は、[基本情報]ダイアログの[(申告書印字用)]に設定されている期間が表示されます。(詳細) |

|

[対象期間] |

[申告区分]が「中間申告」「修正中間申告」の場合、[集計期間]と同じ期間が表示されます。消費税申告書の「中間申告の場合の対象期間 自~至」に印刷されます。なお、[申告区分]が「確定申告」「修正確定申告」の場合は、何も表示されません。 |

|

[提出日] |

消費税申告書の提出日を入力します。 |

●処理ボタン

|

項目 |

概要 |

|

[印刷] |

現在の設定で消費税申告書・付表を印刷します。 |

|

[e-Tax] |

現在の設定で消費税申告書・付表をe-Tax用のデータとして書き出します。 |

|

[登録] |

変更した各設定を保存し、[消費税申告書作成]ダイアログを閉じます。 |

|

[キャンセル] |

変更を保存せずに、[消費税申告書作成]ダイアログを閉じます。 |

設定バーには、設定項目の表示を切り替えるためのボタンが表示されています。ボタンをクリックして項目を入力すると、消費税申告書と付表にその情報が印刷されます。

メモ:設定バーのボタン

課税方式が「本則課税」か「簡易課税」かによって、表示されるボタンは異なります。(場合により表示されないボタンがあります。)

●事業所

|

項目 |

概要 |

|

[名称又は屋号] |

入力した内容は消費税申告書の[名称又は屋号][個人番号又は法人番号]、付表の[氏名又は名称]に印字されます。 |

|

[代表者氏名又は氏名] |

消費税申告書の[代表者氏名又は氏名]に印字されます。 |

|

[経理担当者氏名] |

消費税申告書の[経理担当者氏名]に印字されます。 |

注意:マイナンバーの入力(詳細)

[マイナンバー]欄に入力した値は、ツカエル青色申告を終了したり、会計データファイルを閉じると破棄されます。

次回ツカエル青色申告を起動したときには、セキュリティの観点から[マイナンバー]欄は<未設定>の状態に戻ります。

その場合は、コマンドバーの[マイナンバー入力]ボタンをクリックして表示された[マイナンバー入力]ダイアログで、記載を必要とする人のマイナンバーを1つのダイアログ上でまとめて入力することができます。

●税務署

|

項目 |

概要 |

|

[税務署名] |

消費税申告書の税務署長名に印字されます。 |

|

[一連番号] |

必要に応じて入力します。 消費税申告書の「※税務署処理欄」に印字されます。 |

|

[所管] |

|

|

[要否] |

|

|

[整理番号] |

|

|

[申告年月日] |

|

|

[翌年以降、申告書用紙の送付不要] |

チェックを付けると、消費税申告書の「※税務署処理欄」の[翌年以降送付不要]に○が印字されます。 |

●付表2金額

|

項目 |

概要 |

|

[課税仕入れ等の税額の調整] |

項番14の調整額について、消費税率ごとに金額を入力します。 消費税率ごとに付表2の[納税義務の免除を受けない(受ける)こととなった場合における消費税額の調整(加算又は減算)額]に印字されます。 |

|

[控除税額の調整] |

項番21~23の調整額について、消費税率ごとに金額を入力します。 「項番21の調整額」に入力した場合は、消費税率ごとに付表2の[課税売上割合変動時の調整対象固定資産に係る消費税額の調整(加算又は減算)額]に印字されます。 「項番22の調整額」に入力した場合は、消費税率ごとに付表2の[調整対象固定資産を課税業務用(非課税業務用)に転用した場合の調整(加算又は減算)額]に印字されます。 「項番23の調整額」に入力した場合は、消費税率ごとに付表2の[居住用賃貸建物を課税賃貸用に供した(譲渡した)場合の加算額]に印字されます。 |

※本則課税の場合のみ表示

●申告書金額

|

項目 |

概要 |

|

|

消費税

|

[中間納付税額] |

消費税申告書の[中間納付税額]に印字されます。 |

|

[修正申告時の既確定税額] |

修正申告する時に金額を入力します。 消費税申告書の[既確定税額]に印字されます。 |

|

|

[基準期間の課税売上高] |

消費税申告書の[基準期間の課税売上高]に印字されます。 |

|

|

地方税

|

[中間納付譲渡割額] |

消費税申告書の[中間納付譲渡割額]に印字されます。 |

|

[既確定譲渡割額] |

修正申告する時に金額を入力します。 消費税申告書の[既確定譲渡割額]に印字されます。 |

|

●付記項目

|

項目 |

概要 |

|

[割賦基準の適用] |

適用の有無を選択します。 消費税申告書の「付記事項」の[割賦基準の適用]に○が印字されます。 |

|

[延払基準等の適用] |

適用の有無を選択します。 消費税申告書の「付記事項」の[延払基準等の適用]に○が印字されます。 |

|

[工事進行基準の適用] |

適用の有無を選択します。 消費税申告書の「付記事項」の[工事進行基準の適用]に○が印字されます。 |

|

[現金主義会計の適用] |

適用の有無を選択します。 消費税申告書の「付記事項」の[現金主義会計の適用]に○が印字されます。 |

●金融機関

|

項目 |

概要 |

|

[金融機関] |

金融機関の情報を入力します。 消費税申告書の「還付を受けようとする金融機関等」に印字されます。 |

|

[ゆうちょ銀行] |

●税理士

|

項目 |

概要 |

|

[氏名] |

税理士の情報を入力します。 消費税申告書の「税理士署名押印」に印字されます。 |

|

[電話番号] |

|

|

[税理士法第30条の書面提出有] |

チェックを付けると、消費税申告書の[税理士法第30条の書面提出有]に○が印字されます。 |

|

[税理士法の第33条の2の書面提出有] |

チェックを付けると、消費税申告書の[税理士法の第33条の2の書面提出有]に○が印字されます。 |

|

[利用者識別番号] |

[勘定科目体系]が、「個人/一般」「個人/不動産」「個人/農業」「個人/兼業」のときに表示されます。 税理士がe-Taxで代理送信する場合に入力してください。 |

●様式

|

項目 |

概要 |

|

[簡易課税の申告書の様式を指定する] |

課税方式が「簡易課税」のときに表示されます。 チェックを付けると、印刷する申告書の様式を選択できます。 |

|

[付表は、経過措置対象課税資産の譲渡等を含む課税期間用を使用する] |

チェックを付けると、複数税率を入力した場合と同様に付表1と2-(2)または付表4と5-(2)を出力します。 |

※課税方式が「簡易課税」で、集計期間に令和元年10月1日以降の日付が含まれている場合、[様式]ボタンは表示されません。

「中間申告」「修正中間申告」の場合は、[基本情報]ダイアログの[(申告書印字用)]の日付が印刷されます。